DCF法の現在価値計算ステップ5/5です。

DCF法の解説最終回は、前回計算した企業価値から株式価値を算出するとともに、1株当たり株価を計算します。

DCFの5つのステップ

- アンレバード・フリー・キャッシュフロー(FCF)を計算する

- WACCを計算する

- WACCを元に各年の割引率を計算する

- FCFとターミナル・バリューを現在価値に変換し、企業価値(EV、Enterprise Value)を計算する

- EVから株式価値を計算する

企業価値(EV)に含まれている価値と含まれていない価値を正しく理解する

ステップ1(解説14)で、EBITDAの定義について説明しましたが、企業価値(EV)もEBITDAと同様に以下の3つのCを全て満たすものだけが含まれています。

EVはEBITDAをスタートにしてFCFを算出しているので、含まれるものが一緒というのは、当然と言えば当然ですね。

EVの3つの条件(3つのC)

- その会社の本業であること(=Core)

- その事業が継続していること(=Continuing)

- その事業を支配していること(=Controlled)

企業価値(EV)とは、その企業の本業の価値のことを指します。

なので、本業ではない金融投資や不動産、清算することが決まっている事業等は含みません。

また、EVの計算過程を見てもらうと、現金をどれだけ持っているかはEVには一切影響しません。

つまり、余剰現金の有無も企業価値には影響しません。

一方で、株式の価値には、本業であろうとなかろうと、その企業が保有している全ての資産が価値として認識されます。

なので、EVを計算した後、株式価値を改めて計算することが必要なのです。

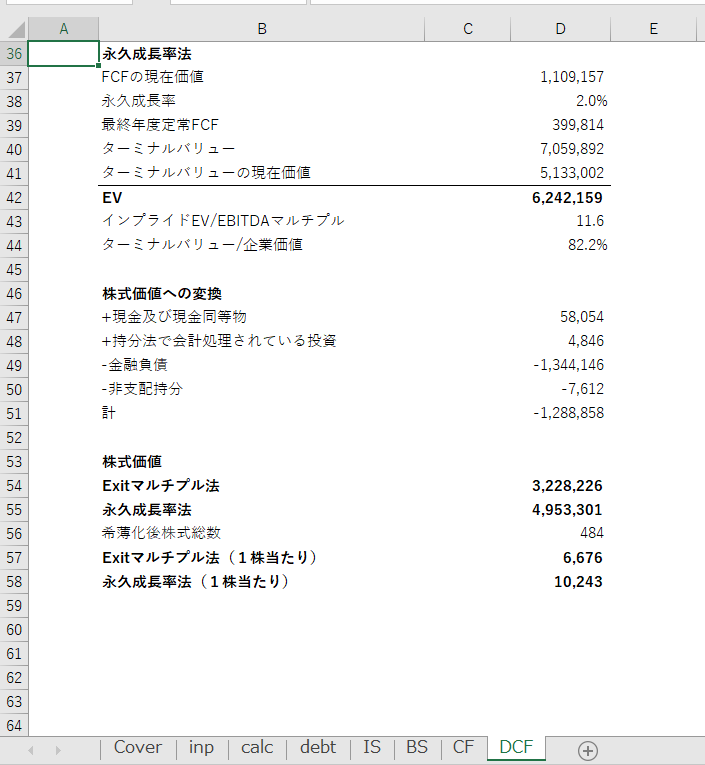

企業価値(EV)から株式価値への計算方法

EVには、企業の本業以外の価値が含まれていないので、株式価値にするにはそれらを加えてあげなければなりません。

また、EVの計算はアンレバード(=無借金状態)を想定していたので、負債がある場合は、それを差し引く必要があります(負債は株主にとっての価値ではないので)。

このようにして、普通株式の保有者にとっての価値を導くことになります。

企業価値(EV)から株式へ変換するための主な調整項目

- +)本業以外の資産価値(不動産、非継続事業の資産など)

- +)長期投資(連結していない投資)

- +)現金・短期金融資産

- -)負債

- -)被支配株主持分

- -)優先株式価値

おさらいになりますが、企業価値というのは、企業の主たる事業の価値を表します。

しかし、企業には主たる事業以外に価値のある資産等(現金や不動産等、投資有価証券等)があります。

それらを加えることで、その企業のトータルの価値を算出するというのが、上の調整項目の1~3になります。

そこから、普通株主よりも優先して弁済を受ける権利を持つ負債や優先株の保有者への返済分を差し引いた残りの部分が普通株式の価値になります。

1株当たり株価は希薄化後の発行済み株式総数を使う

普通株式の価値をを発行済み株式総数で割ると、一株当たり株価になります。

この時に注意が必要なのは、発行済み株式総数は希薄化後の値を使用するということです。

希薄化後というのは、ストックオプションなど、権利を行使すると発行済み株式総数が増える効果を持つものについては、権利が行使されたと仮定して総数に加えた値です。

こちらについては、別の回で希薄化の計算方法を解説したいと思います。

最後に、私のモデルではどのような計算になっているかを見てみましょう。

これで、DCFは完成になります。お疲れさまでした。

エクセルをダウンロードしてない方は、ダウンロードページからダウンロードしてください。