DCF法の現在価値計算ステップ1/5です。

ここでは、企業価値を計算するためのキャッシュフローであるアンレバード・フリー・キャッシュフロー(FCF)の計算方法を解説します。

FCFの計算には正しいEBITDAの理解が必要ですので、この定義も解説します。

DCFの5つのステップ

- アンレバード・フリー・キャッシュフロー(FCF)を計算する

- WACCを計算する

- WACCを元に各年の割引率を計算する

- FCFとターミナル・バリューを現在価値に変換し、企業価値(EV、Enterprise Value)を計算する

- EVから株式価値を計算する

アンレバード・フリー・キャッシュフロー(FCF)を計算する

EBITDAを正しく理解することで、正しいFCFが計算できる

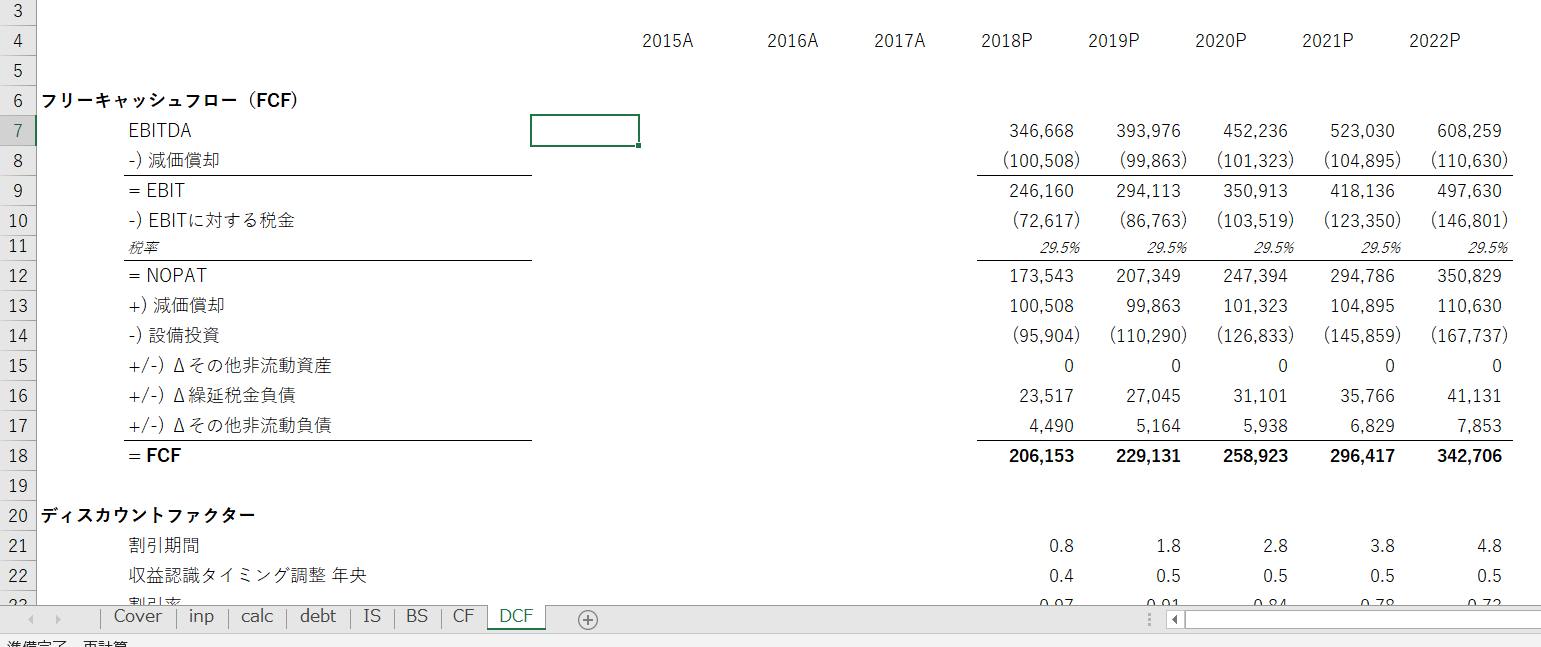

FCFは、以下のとおりEBITDAに対していくつかの項目を足し引きして算出します。

ここで、EBITDAの定義について解説しておきます。

というのも、DCF法におけるEBITDAの定義をきちんと理解しておかないと、重大な計算ミスにつながってしまうからです。

「EBITDA 定義」とネット検索すると、多くの検索結果がヒットします。

ほとんどの定義は「税引前利益+支払利息+減価償却費=EBITDA」といった内容だと思います。

この定義はEBITDAの一般的な定義としては間違っていません。正しいです。

ただし、DCF法におけるEBITDAの定義としては不十分なのです。

DCFにおけるEBITDAは、以下の3つのCを全て満たす利益だけをカウントします。

EBITDAの3つの条件(3つのC)

- その会社の本業からの収益であること(=Core)

- その事業が継続していること(=Continuing)

- その事業を支配していること(=Controlled)

EBITDAの定義その1(Core)

EBITDAはその会社の本業の収益力だけを計算しますので、営業外収益に本業以外の収益が入っていたら、それはEBITDAには入れてはいけません。

具体例としては、本業が不動産ではない会社が、遊休不動産を賃貸して得た収入が挙げられます。

なぜ本業以外の収益を考慮しないのかというと、DCFのステップ5に関連します。

企業価値(EV)は企業の本業における価値を表し、そこに本業以外の事業や資産の価値を加えたり、負債を引いたりして株式価値を算出します。

その際に、EVの計算に本業以外からの収益を考慮してしまうと、EVにも、ステップ5での株式価値の計算でも本業以外の資産価値を考慮してしまうので、ダブルカウントになってしまうのです。

また、他の理由としては、DCFで用いる割引率(WACC)は本業のみにしか使えないということがあげられます。

小売業のWACCと不動産業のWACCは本来異なるのに、遊休不動産からの収益を小売業のWACCで割り引くことは正しい計算ではありませんよね。

EBITDAの定義その2(Continuing)

EBITDAは、その企業の将来の業績予想から企業の現在価値を算出するために使われます。

なので、将来継続しない収益や費用はカウントしません。

リストラ費用などの一時費用や、売却や清算することが決まった事業は、財務諸表に必ず記述されるのでそれらは除外しなければなりません。

仮に一時費用を除外しない場合、EBITDAが本来よりも小さくなってしまい、結果として現在価値が過小評価されてしまいます。

EBITDAの定義その3(Controlled)

定義その1とも関連しますが、EBITDAはその会社自体が支配している本業しか考慮しません。

なので、連結されていない関連会社(株式持分が20%以上かつ50%未満)や、投資(持分20%未満の投資)からの収益は除外します。

支配していない会社には限定的な意思決定しか及ぼせませんので、関連会社から生じる収益はその企業の事業価値とは認識せず、ステップ5の株式価値への変換のところで考慮します。

ただし、関連会社ではあるものの、実質的には本業であるという事情がある場合には、EBITDAに含むケースもあり得ますので、最終的には企業の実態に応じて判断することになります。

FCFの計算方法を正しく理解する

アンレバード・フリー・キャッシュフローの「アンレバード」とは「無借金状態」のこと

企業価値を計算する際、FCFでは無借金状態(=アンレバード)で計算します。

なぜ無借金状態を前提にするかというと、DCFでは負債の比率はWACCに織り込むことで考慮するためです。

WACCで負債を織り込むのに、FCFでも織り込んだらダブルカウントになるので、ここでは無借金状態を前提にするのです。

ちなみに、投資の世界では借金をして投資元本を増やすことをレバレッジをかけると表現します。

企業も同様に、負債を借りることで、本来の元本である株式の価値以上に事業へ投資することになるので、借入のある企業はレバレッジを掛けた状態にあります。

この借入のある状態を無借金の状態に戻すことをアンレバードと表現しています(アン=否定、レバード=レバレッジをかける)。

FCF計算プロセスの理屈を解説する

FCFの計算プロセスを見ると、減価償却を一度引いた後にまた足すという、一見すると意味の分からない計算をしていますよね。

ここでは、なぜこのような計算をするとFCFが算出されるのかという理屈を説明します。

| 項目 | 解説 |

| EBITDA | 本業の営業キャッシュフローの近似値 |

| -) 減価償却 | 減価償却は減税効果があるので、税額計算の前に一回控除 |

| = EBIT | 本業の課税利益 |

| -) EBITに対する税金 | 本業に対する税金 |

| = NOPAT | 本業の税引後利益 |

| +/-) Δ運転資本 | CF計算と同様に、会計上の利益を現金の動きに変換する |

| +) 減価償却 | NOPATをキャッシュフローに戻すため、非現金支出である減価償却を足し戻す |

| -) 設備投資 | CF計算と同様に、会計上の利益を現金の動きに変換する |

| +/-) Δその他非流動資産 | |

| +/-) Δ繰延税金負債 | |

| +/-) Δその他非流動負債 | |

| = FCF | 無借金状態のキャッシュフロー |

キャッシュフロー(FCF)は何年先まで予測して計算すべきか

FCFの予測期間は、通常5~10年です。

あまり長すぎると予測が困難になりますし、短すぎると急成長している会社の予測としては不十分になります。

FCFの予測期間以降は、安定成長状態を想定して、それほど高くない成長率(永久成長率)を使うことになります。

そのため、事業を立ち上げて間もない企業や、当面高成長が見込まれる企業は10年に近い予測期間を置く方がよいですし、既に安定成長期に入っている企業であれば5年程度で十分と考えられます。

エクセルをダウンロードしてない方は、ダウンロードページからダウンロードしてください。