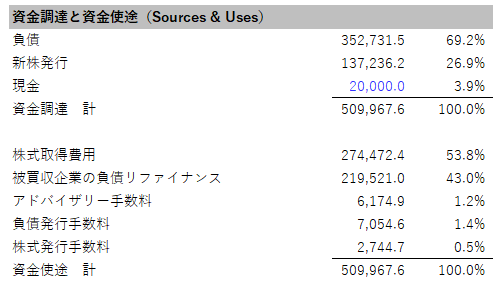

M&Aモデル構築のステップ6では、資金調達と資金使途を計算します。LBOモデルでも同様の計算をしていますが、M&Aモデルでは計算式の組み方が少し異なるので、違う部分を中心に解説します。

ステップ6:資金調達と資金使途を計算する

最初に資金使途(Uses)から作成する

LBOモデルの解説でも書きましたが、資金調達と資金使途では、必ず資金使途から作成します。この点についての詳細の解説は以下のリンクを参照してください。

このモデルでは、inpシートに以下のように作成しています。

M&Aモデルに特有の数式の組み方を理解する

ステップ5で、被買収企業の負債をリファイナンスするかどうかを切り替えるためのスイッチを作りました。このスイッチを早速このステップで使用します。inpシートH20セルのリファイナンスの数式を見ていただくと、被買収企業のネットデットにrefiというリファイナンススイッチを掛け算しています。これによって、リファイナンススイッチをオン(=1)にするとリファイナンスすることになり、オフ(=0)にするとリファイナンスしないことになります。

負債発行手数料の循環参照を理解する

もう1点LBOモデルと異なるのは、負債発行手数料の数式です。LBOと異なり、M&Aモデルでは負債発行手数料が循環参照を生み出してしまうので、数式を見ていただくとわかるように、循環参照スイッチを組み込んでいます。

なぜLBOモデルでは負債発行手数料は循環参照を生まないのに、M&Aモデルでは循環参照となるのかが理解できる方は、両モデルに対する理解が相当高いと思います。ただ、この解説を読んでいる段階でそこまで理解できる方は多くないと思いますので、簡単に違いを説明します。

LBOモデルでは、タームローンAやBなどの負債は、レバレッジ比率(EBITDAの何倍か)の上限近くまで借り入れることを前提としているため、各負債の調達金額はレバレッジ比率から逆算して手入力していました。つまり、負債発行手数料は手入力している負債金額から1つの値に決定していたため、循環参照は生じませんでした。

一方、M&Aモデルでは、ステップ5で設定したファイナンスケースによって株(新株発行)と負債・現金比率を設定することになります。このモデルでは、現金だけは手入力ですが、負債と新株発行は資金使途合計金額から計算しています。このことから、負債が増加→負債発行手数料が増加→資金使途合計金額が増加→負債金額が増加→負債発行手数料が増加・・・という循環参照が発生するのです。

株式発行手数料も循環参照が発生する

株式発行手数料についても同じなので、負債発行手数料と同様に循環参照スイッチを組み入れています。

ちなみに、株式発行手数料というのは、上場株式が新株を発行する際に証券会社に支払う手数料等のことです。この費用は当期の費用として処理されます。

LBOモデルでは、買収する側はSPCなど非上場会社を想定しているため株式発行手数料は発生しませんでしたが、M&Aモデルでは上場企業を想定し、株式手数料をモデルに入れました。

新株発行の数式に注意する

新株発行の数式にmin関数を使っています。これは、資金調達で現金は所与の値(手入力)としているので、リファイナンスをせず株式調達比率を100%とした場合に、このmin関数を使わないと、負債調達がマイナスになるというおかしな状況が生じてしまうためです。

この説明で理解しづらい方は、inpシートH15セルの数式をL14*H19というmin関数を外した状態にした上で、リファイナンススイッチをオフにして、ファイナンスケースを株式100%にしてみると、理解しやすいと思います。