M&Aモデル構築のステップ7では、のれんの計算について解説します。ステップ4で解説した固定資産の追加認識がのれん計算に与える影響など、LBOモデルでの解説と異なる部分を中心に解説していきます。

ステップ7:のれんを計算する

のれんは買収価格と純資産との差額

のれんの計算については、LBOモデルの解説で詳しく説明していますので、以下のリンクを参照してください。

固定資産の追加認識に伴って税効果が発生することに留意する

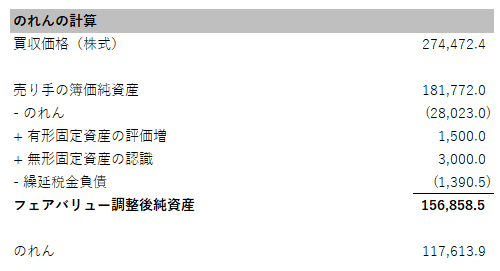

ステップ4で、PPAと固定資産の追加認識について解説しました。追加認識した有形・無形固定資産は、会計上は一定期間で償却されるため、償却費が費用計上されることになりますが、税務上は固定資産を追加認識しないため、償却費が損金に算入されることはありません。

このように会計と税務で一時差異が生じる場合、税効果会計を適用することになります。このモデルのように将来加算一時差異が生じた場合は、差異の金額を繰延税金負債として計上することになります。

差異の金額は、会計上償却費が費用計上されることによって、会計上計算される税額が税務上計算される実際の税額よりも少なくなる分の金額になるので、差異の合計額は「追加認識した固定資産の金額×税率」となります。

これらを考慮して、モデル上は以下のようにのれんを計算しています。

ちなみに、このモデルとは直接関係ありませんが、日本会計基準におけるのれんと税効果の関係について少し触れておきます。

このモデルはIFRS基準を用いているのでのれんは償却させませんが、日本基準ではのれんは会計上償却させることになります。一方、税務上のれん償却は損金算入されないので、ここでも会計と税務で差異が生じることになります。しかし、のれんには税効果会計を適用しないというルールがあるため、税効果を適用するのはあくまで追加認識された固定資産部分のみになります。

なぜのれんには税効果を適用しないかというと、のれんは買収金額と、純資産および追加認識した固定資産やその税効果との差額から算出されるため、のれんに税効果を適用すると、のれんを計算→税効果により繰延税金負債を認識→繰延税金負債分だけのれんが増加→繰延税金負債が増加・・・、というように循環参照が生じて計算ができないためです。

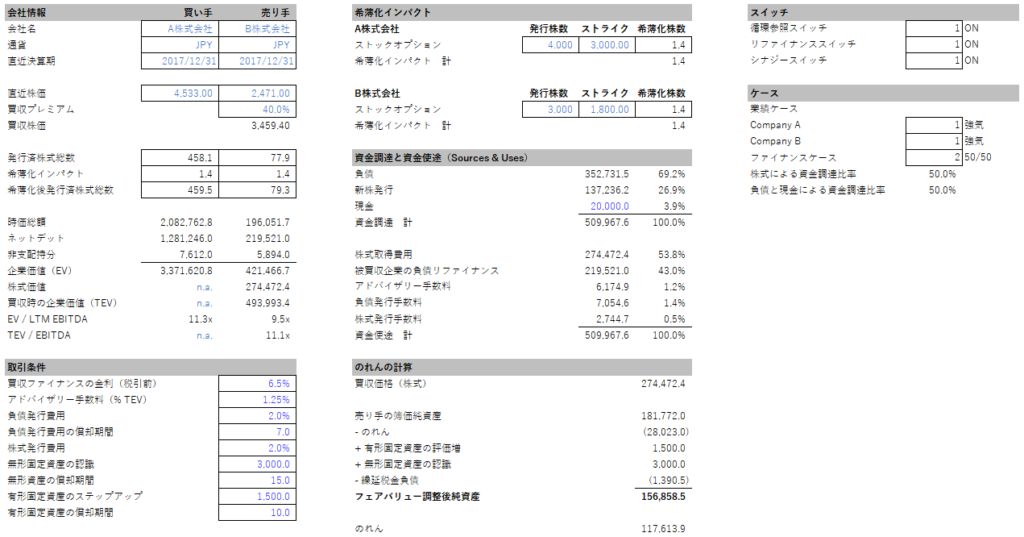

inpシートのレイアウトについて

ここまでのステップで、M&Aモデルの計算を進めるための各種前提が出来上がりました。DCFやLBOモデルでは、全ての情報はシートの上から下へ並べていましたが、このM&Aモデルのように1画面に表示できるように配置するやり方もあります。

どちらの並べ方を使うかは好みではありますが、時系列データではない前提条件等については、見やすさを優先したレイアウトにするとよいと思います。