M&Aモデル構築のステップ4では、M&Aにかかる各種前提や取引条件を設定していきます。M&Aにおいて被買収企業の資産・負債を時価評価することによる影響についても解説します。

ステップ4:買収ファイナンス等の取引コストとPPAの条件を設定する

M&Aモデルで設定が必要な主な取引条件を理解する

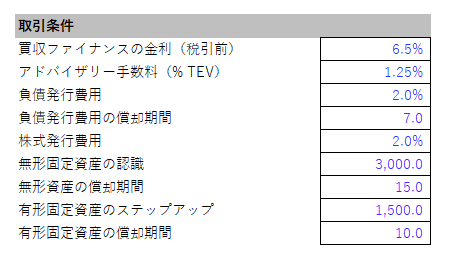

このモデルでは、各種取引条件は会社情報や希薄化インパクトと同様に、以下のとおりinpシートに記載しています。

これら取引条件のうち、アドバイザリー手数料、負債発行費用、株式発行費用については、 LBOモデルのステップ4で詳しく解説しているので、以下のリンクを参照してください。

固定資産の時価評価が与える影響を理解する

取引条件のうち、「無形固定資産の認識」と「有形固定資産のステップアップ」について解説します。以下の説明は、様々なケースがある会計・税務上の取り扱いの中で、一般的なケースの1つを簡略化して説明しているものですので、実務においては固定資産の時価評価にかかる会計・税務上の取り扱いはその都度確認してください。

M&Aを行った場合、買収された会社の資産・負債は、会計上は原則として時価評価されることになります。時価評価の結果、有形固定資産の時価が簿価を上回っていれば、その分有形固定資産を増加させることになります。また、営業権などの無形資産の価値が認定されれば、無形固定資産も追加で認識することになります。このようにM&Aに伴って被買収企業の資産・負債を時価評価することをパーチェス・プライス・アロケーション(PPA)と呼びます。PPAによって新たに認識した固定資産は、一定の期間をかけて償却されることになります。

このように追加で認識された償却費は、会計上は費用として認識され、法人税等費用を減少させる効果を持ちますが、税務上はPPAによる固定資産は追加認識されないため、実際に支払う税金は会計上計算される金額よりも追加の償却費×税率分だけ多くなります。この一時差異は繰延税金資産や負債として認識されることになります(時価評価によって固定資産が増加した場合は繰延税金負債が認識されます)。繰延税金資産や負債の認識をどのようにモデリングするかはステップ8で別途解説しますので、ここでは考え方だけを理解していただければ大丈夫です。

繰り返しになりますが、ここで説明しているのはあくまで一般的なケースの1つについて説明しているということです。時価評価によって増加した償却費を税務上損金に算入できるようにする方法もあり、そのような買収ストラクチャーを組むことも実務ではありますが、モデリングの話からは脱線してしまうので、ここでは説明は省略します。

このモデルで繰延税金負債を認識するようにしているのは、そのような場合にどのようにモデルを組んだらよいかを示したかったためです。ですので、実際のモデリングでは、買収ストラクチャーや各種取引条件等を把握したうえで、税効果会計を適用すべきかを都度判断してください。

長く説明を書きましたが、ここでは、M&Aに伴って資産・負債を時価評価すること、その結果追加で認識された固定資産は会計上償却されていくということ、税務上の取り扱いはその都度確認する必要があることを認識してもらえれば大丈夫です。取引条件の入力項目として使用するのは、時価評価の結果認識される有形・無形固定資産の金額と償却期間の2点のみになります。