今回はキャッシュフロー計算書と負債の返済スケジュールを構築していきます。LBOモデルではEBITDAをベースにCFを構築する方が見やすさが向上するなど、LBOモデルに適した構築方法がありますので、このような特徴を中心に解説します。

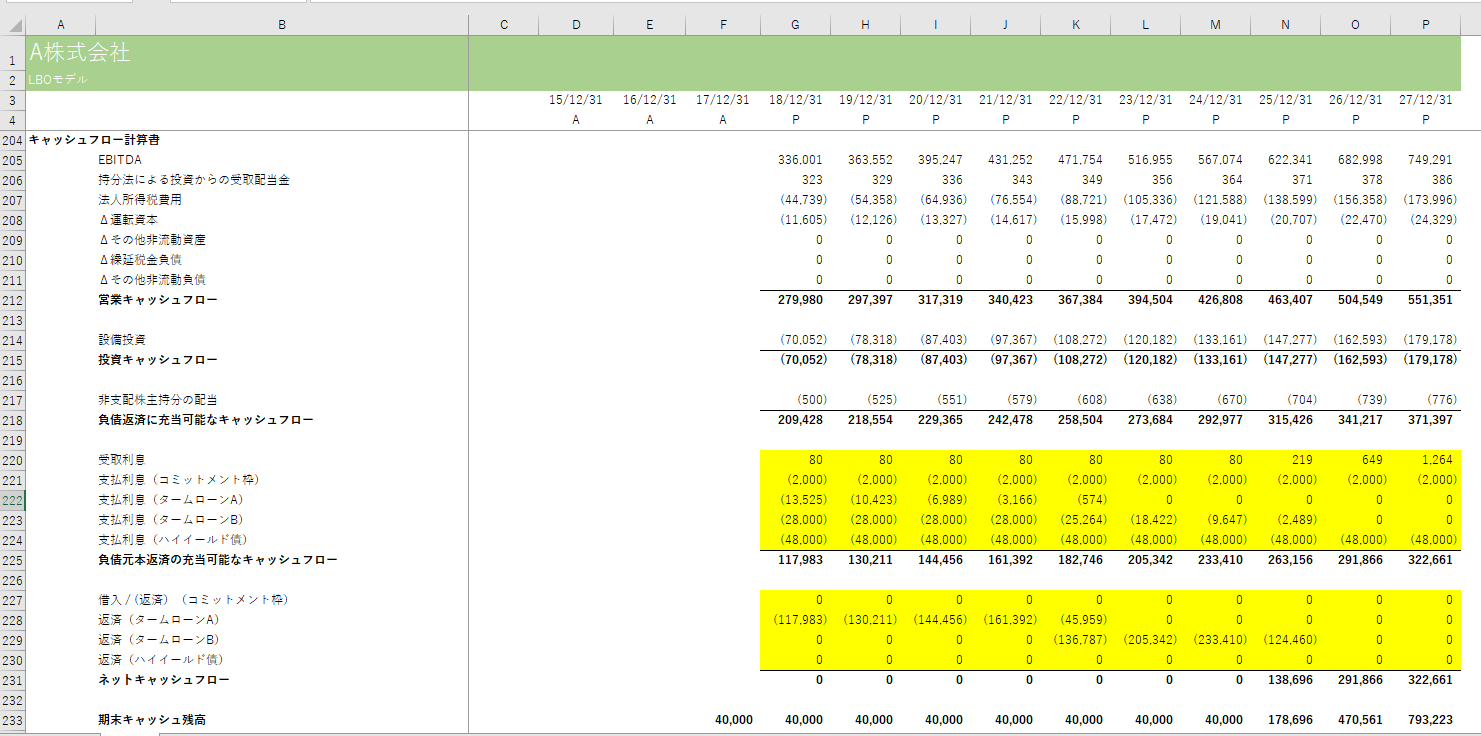

ステップ10: CFを構築し、負債返済に充当可能なキャッシュフローを計算するとともに、CFの期末現金をBSにリンクさせる(ただし、CFの有利子負債は空欄のまま)

LBOモデルの営業キャッシュフローはEBITDAをベースにすると分かりやすい

キャッシュフロー計算書の作成方法は、キャッシュ・スイープ付きオペレーティングモデルのCFと似ていますが、1点異なる部分があります。それは、営業CFを計算する際、キャッシュ・スイープでは、当期純利益をベース(=スタート)にして、そこから非現金項目を足し引きして営業CFを算出していましたが、今回のLBOモデルではEBITDAをベースにしているという点です。

LBOモデルではEBITDAをベースにしなければならないということではありませんが、こうすることでLBO投資に伴うローンの支払利息をCF上で表示することができるのでわかりやすくなるというメリットがあります。

これがどういうことかを少し解説します。当期純利益は支払利息を差し引いた後の利益なので、CFを構築する際に当期純利益をベースにすると、支払利息はどこにも表示されません。一方、EBITDAは利息控除前の利益なので、EBITDAをベースにすると支払利息をCF計算上で表示することができます。

LBO投資は多額の負債を用いるので、支払利息も大きくなります。なので、CFを構築する際に支払利息を見えるようにしておいた方が、見やすさが向上すると思います。

なお、当期純利益でなくEBITDAをベースにすることで、ノンコア事業からの利益など営業CFの調整項目も増えますので、注意してください。

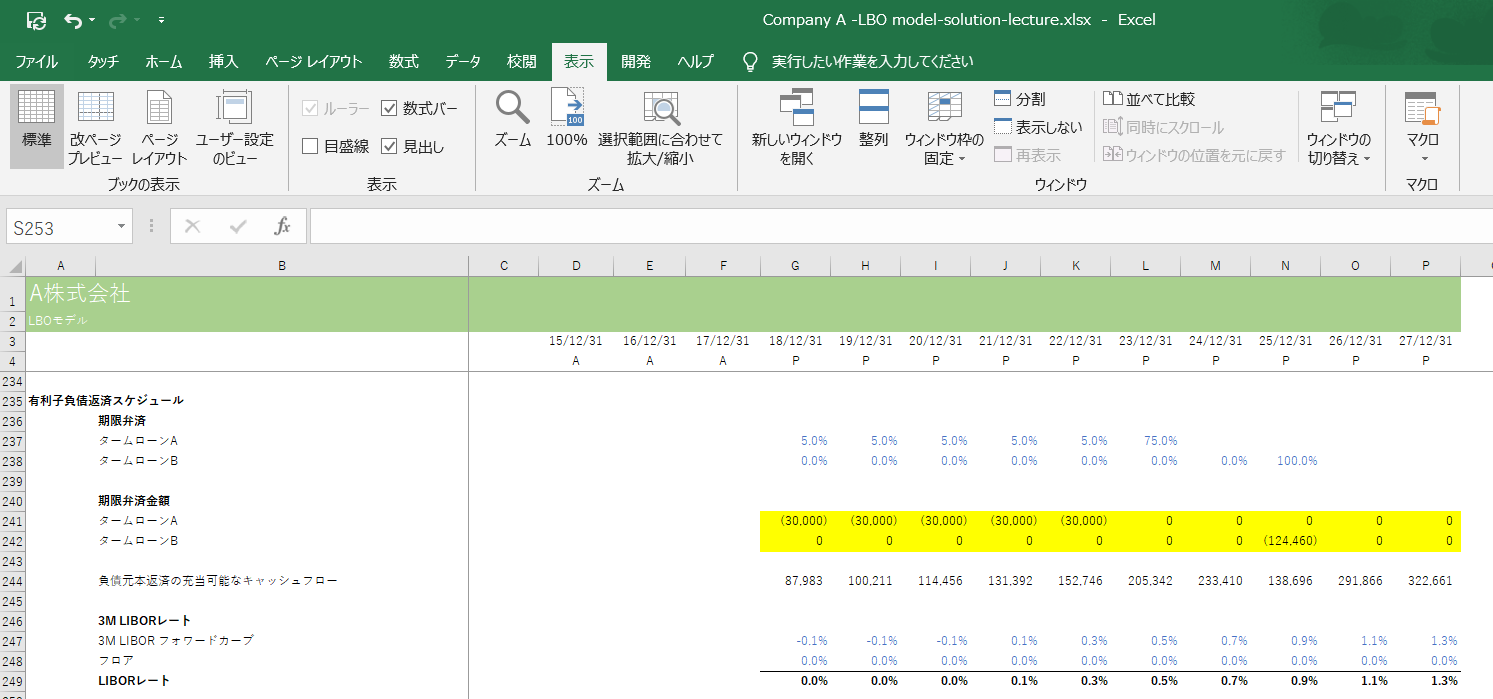

ステップ11:キャッシュ・スイープのついた負債の返済スケジュールと受取・支払利息を計算する

キャッシュ・スイープ付き返済スケジュールの作成方法はキャッシュ・スイープモデルと同じ

キャッシュ・スイープ付きの負債返済スケジュールの作成方法は以前解説したキャッシュ・スイープモデルと同じなので、ここでは異なる部分や私のLBOモデルにおける前提を中心に説明します。

私のモデルでは、タームローンA、タームローンB、ハイイールド債の3種類の負債を用いています。それぞれの返済期間はステップ4の手数料と償却スケジュールで設定しました。その際、ハイイールド債については10年と設定していましたが、このモデルでは236行目からの期限弁済にハイイールド債が含まれていません。これは、ハイイールド債は10年後に借換えを行うという前提を置いていることによるものです。

もちろん、ハイイールド債を借り換えずに償還させてもよいのですが、LBO投資やプロジェクトファイナンスのように多額の負債を用いる投資では、借換えを前提にした融資が行われることがありますので、私のモデルでも借換えを前提にしてみました。

変動金利の設定方法を知る

もう一点、このモデルではタームローンに変動金利を用いていますので、その部分を説明します。

変動金利は、LIBORやTIBORに対する上乗せ金利の水準を借入時に決めておき、LIBOR等が変動すればトータルの借入金利も変動するというものです。

LIBOR等の将来の変動を正確に予測することはできませんが、Bloomberg等の情報端末を用いれば、LIBORの先物カーブを取得することができますので、この予測値を使うことで、変動金利借入の将来時点における金利水準を推測することができます。

また、借入では、借入金利に対してフロア(=最低水準)を定める場合が多いため、私のモデルでは248行目にフロアを設定しています。なので、実際の借入金利は、249行目で計算したフロア付きLIBOR金利にタームローンAとタームローンBそれぞれの上乗せ金利を足して算出することになります。

これ以外の負債の返済スケジュールはキャッシュ・スイープモデルの解説と同様です。